Станислав БУБЕН, директор Департамента агропромышленной политики

Евразийская экономическая комиссия

В соответствии с Договором о Евразийском экономическом союзе (ЕАЭС) от 29 мая 2014 г. Евразийская экономическая комиссия (ЕЭК) совместно со сторонами ведет активную работу по реализации согласованной агропромышленной политики. Одно из важных направлений деятельности ЕЭК — интеграционное взаимодействие по обеспечению устойчивого развития основных отраслей АПК, включая свиноводство.

В странах Евразийского экономического союза производят 3% мирового объема свинины, а самообеспеченность по этому виду продукции достигает 94,2%.

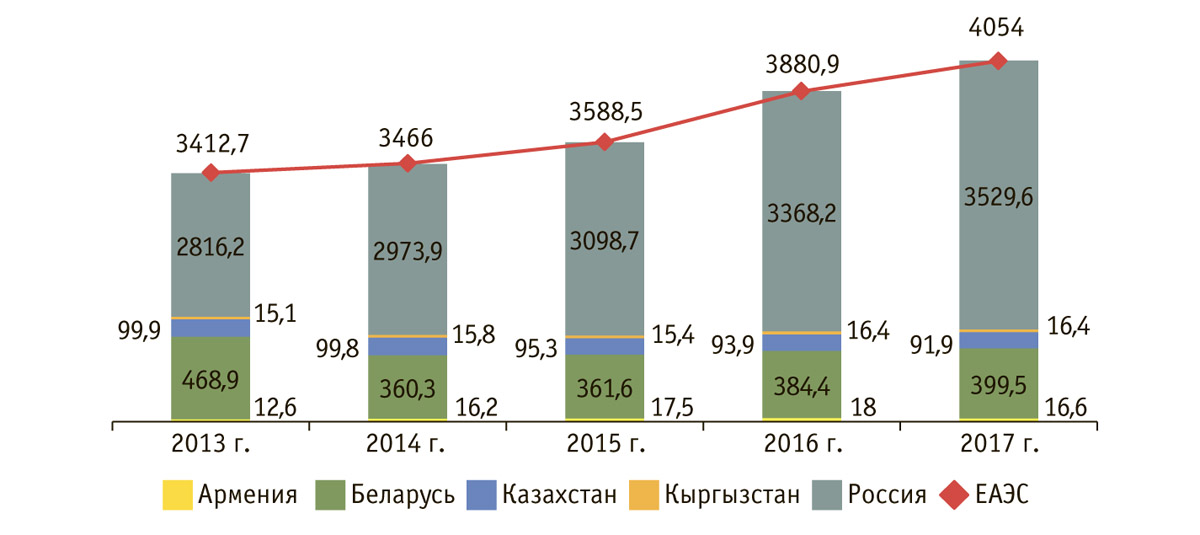

Благодаря внедрению современных промышленных технологий, гибридизации, применению искусственного осеменения, достижениям в селекции производство свинины в ЕАЭС с 2013 по 2017 г. выросло на 19% и достигло 4054 тыс. т (рис. 1). Для сравнения: производство баранины увеличилось на 12%, говядины — только на 3%. Более интенсивно наращивается производство мяса птицы, где рост за прошедшие пять лет составил 27%.

Источник: национальные органы статистики государств — членов ЕАЭС

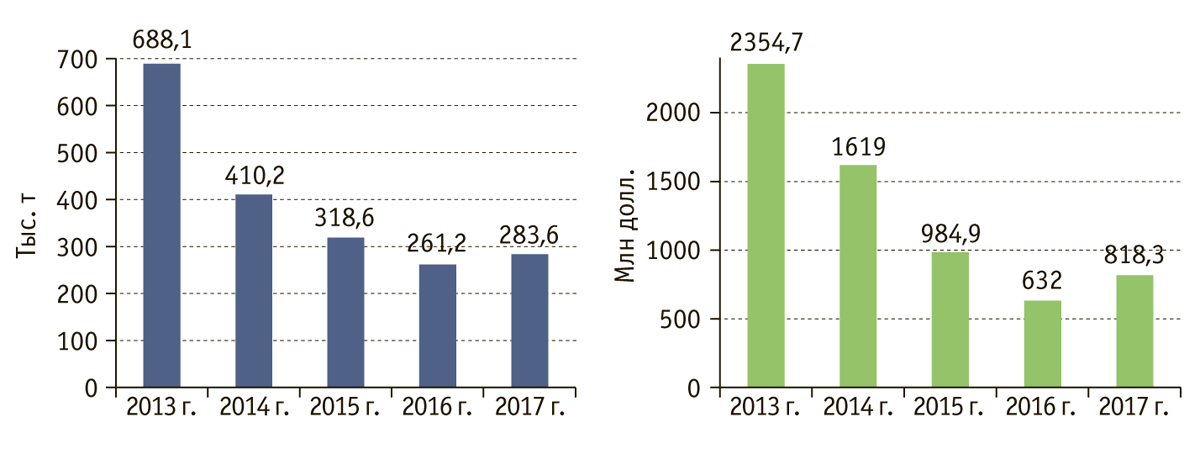

В течение рассматриваемого периода импорт свинины из третьих стран на территорию ЕАЭС сократился в 2,4 раза — с 688,1 тыс. т до 283,6 тыс. т (рис. 2). С учетом данных за девять месяцев 2018 г. (48,2 тыс. т) тенденция сокращения импорта свинины продолжится.

Источник: национальные органы статистики государств — членов ЕАЭС

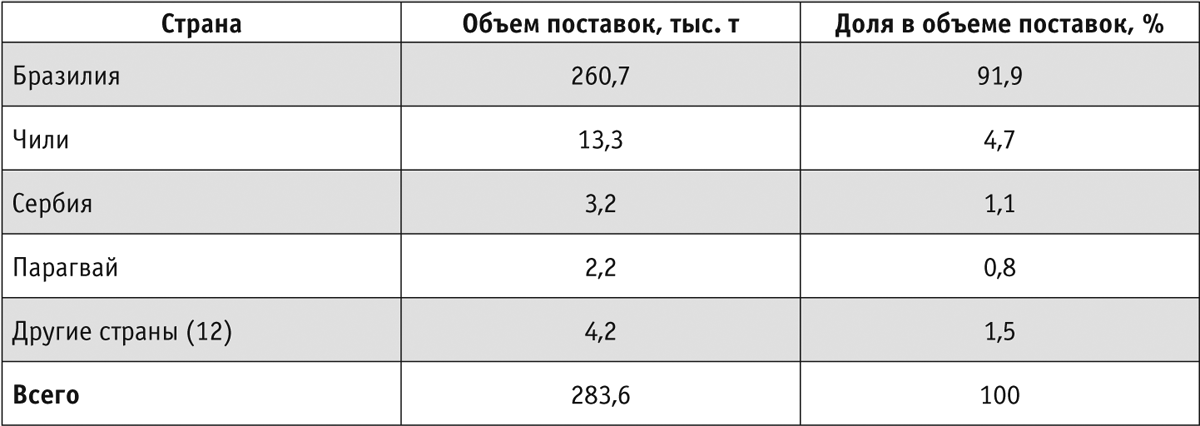

Основными поставщиками свинины в ЕАЭС в 2017 г. были Бразилия (91,9% от общего объема закупок), Чили (4,7%), Сербия и Парагвай (соответственно 1,1 и 0,8%) (табл. 1).

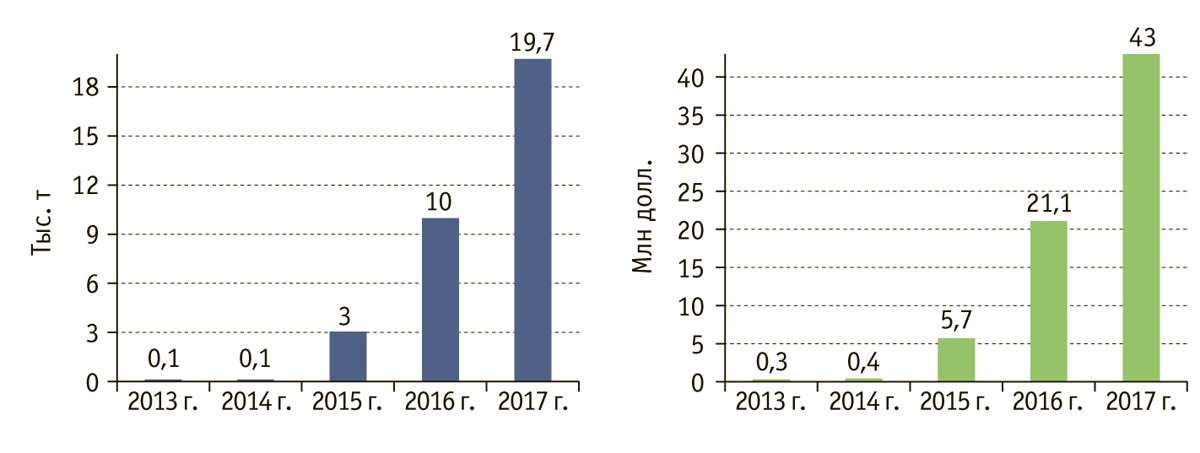

В свою очередь, экспорт свинины из государств — членов ЕАЭС за пять лет вырос в денежном выражении до 43 млн долл. (с 0,1 тыс. т до 19,7 тыс. т) (рис. 3), а в 2018 г. этот показатель будет превышен, учитывая, что только за девять месяцев 2018 г. внешнеторговые поставки свинины составили 17,7 тыс. т.

Источник: национальные органы статистики государств — членов ЕАЭС.

Основной страной — импортером свинины из государств — членов ЕАЭС в 2017 г. была Украина (81% от общего объема поставок свинины на внешние рынки), около 7% приходилось на Японию и Гонконг.

Главным драйвером по темпам производства, импорта и экспорта свинины в ЕАЭС, безусловно, выступает Российская Федерация, на долю которой в 2017 г. приходилось 97% импортных и 100% экспортных поставок в третьи страны. Рост производства свинины за пять лет увеличился в России на 25%, или на 713,4 тыс. т.

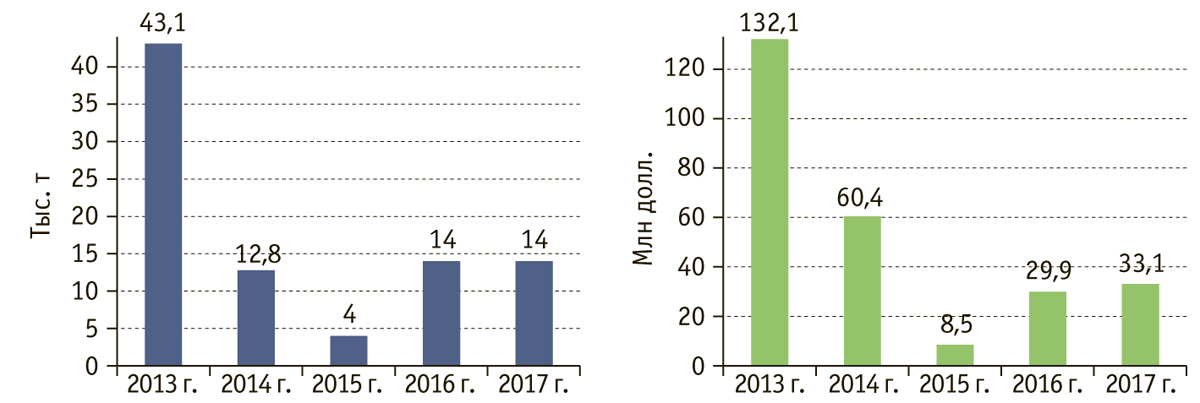

На этом фоне объем взаимной торговли между государствами — членами ЕАЭС существенно уменьшился: с 43,1 тыс. т в 2013 г. до 14 тыс. т в 2017 г., минимум зафиксирован в 2015 г., когда объемы поставок свинины на внутренний рынок составили всего 4 тыс. т на сумму 8,5 млн долл. (рис. 4). Сокращение произошло в основном за счет снижения поставок из Беларуси в Россию.

Источник: национальные органы статистики государств — членов ЕАЭС.

В 2017 г. взаимная торговля свининой на 55% была сформирована за счет поставок из России, на 43% — из Беларуси и на 2% — из Казахстана (табл. 2).

Поставки свинины из Беларуси и Казахстана главным образом осуществлялись в Россию. Из Российской Федерации основной объем свинины экспортировали в Беларусь: около 67% от всего объема российского предложения для внутреннего рынка. Второй страной — потребителем российской свинины является Казахстан (17%). В сравнении с 2013 г. экспорт из России в Беларусь и Казахстан существенно увеличился (в 26 и 6,6 раза соответственно) и составил 5,2 и 1,3 тыс. т.

Незначительные объемы свинины поставляли из Беларуси в Армению и Казахстан и из России в Армению.

С учетом существующих тенденций на мировом и внутреннем рынках свинины (принимая во внимание наличие хорошей кормовой базы и потенциал развития отрасли) в ЕАЭС складываются необходимые условия для роста экспорта свинины.

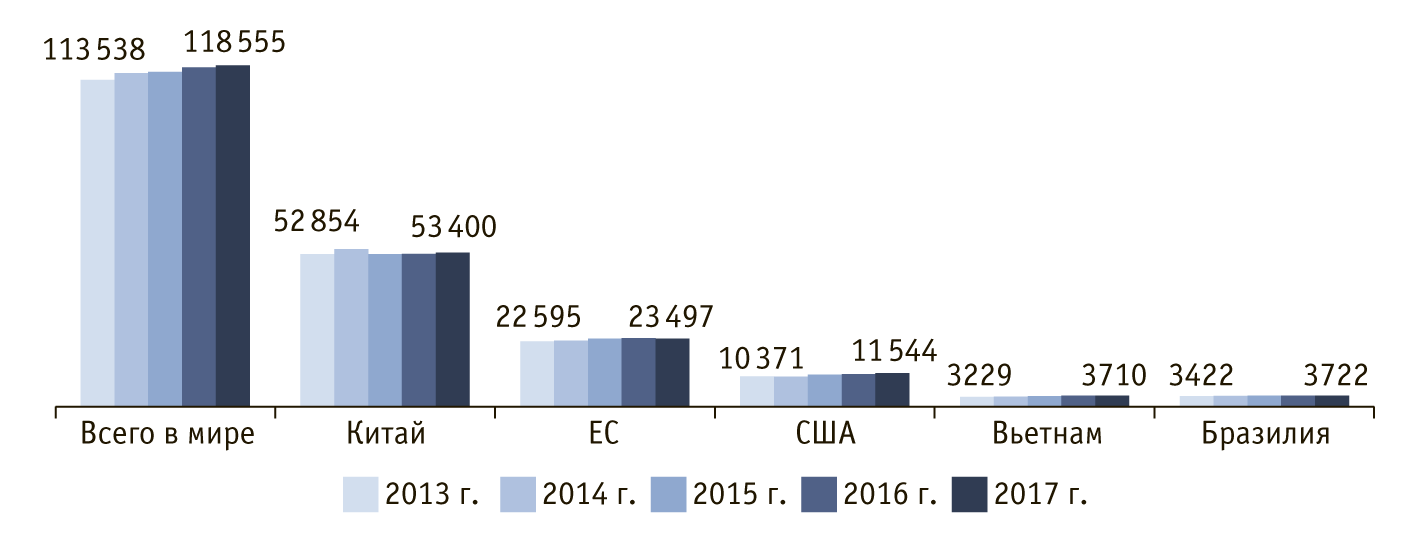

Сегодня в структуре мирового производства мяса удельный вес свинины составляет более 36%. Основной объем мирового производства свинины обеспечивается за счет Китая (45%), ЕС (20%) и США (10%) (рис. 5).

Источник: OECD-FAO Agricultural Outlook 2018–2027.

Вместе с тем состояние мирового рынка свинины в последние несколько лет характеризуется нестабильностью. Главным образом это вызвано сокращением производства данного вида продукции в Китае. Причины заключаются в усилении требований по охране окружающей среды и, как следствие, в перемещении производства из густонаселенных регионов, что привело к массовому закрытию свиноводческих ферм. Кроме того, сложившаяся ситуация с производством свинины в Китае усугубилась из-за неблагоприятной эпизоотической обстановки по африканской чуме свиней.

В связи с этим, согласно информации ФАО, Китай, увеличив в 2016–2017 гг. объем импорта свинины до рекордных 1,58–1,62 млн т и обогнав по данному показателю Японию, в ближайшую пятилетку сохранит лидирующую позицию по закупкам свинины.

Следует отметить, что страны Азии (Китай, Япония, Корея, Филиппины) наряду со странами Европы (Италия, Германия, Польша, Великобритания), США и Мексикой являются основными мировыми импортерами свинины. Совокупный удельный вес этих стран в импортных закупках в 2017 г. превысил 60%.

При этом необходимо учитывать, что высокая доля импорта стран Европейского союза обеспечивается взаимными поставками в границах интеграционного объединения. Рынки Японии и стран Латинской Америки традиционно насыщаются за счет экспортных поставок свинины из США и Бразилии. Поэтому Китай, а также ряд других стран Азии (Япония, Корея, Гонконг, Филиппины) в ближайшие несколько лет останутся наиболее перспективными рынками сбыта свинины для государств — членов Евразийского экономического союза.

Однако, несмотря на положительные тенденции, для увеличения экспорта продукции свиноводства из ЕАЭС необходимо решить ряд серьезных вопросов. Прежде всего — это высокий удельный вес импортной продукции, применяемой в основных звеньях технологического процесса производства свинины: свыше 50% ветеринарных лекарственных препаратов, аминокислот и оборудования.

На основании статистических данных о внешней и взаимной торговле между государствами — членами ЕАЭС ежегодно страны ЕАЭС импортируют ветеринарные вакцины на сумму около 200 млн долл., премиксы, аминокислоты, белковые корма — до 1 млрд долл. Высокая доля импорта в ресурсах отрасли отрицательно сказывается на ее экспортном потенциале.

Система племенной работы в свиноводстве, включая идентификацию животных, учет показателей продуктивности свиней и оценку их племенной ценности, соблюдение схем гибридизации, организацию регулярных поставок племенного поголовья в условиях нестабильной эпизоотической ситуации, также требует совершенствования.

ЕЭК совместно с органами государственного управления АПК, отраслевыми союзами и ассоциациями, научно-производственными организациями ЕАЭС подготовила проект рекомендации Коллегии ЕЭК странам ЕАЭС, направленной на консолидацию усилий бизнеса и государственных структур по развитию свиноводства и увеличению объемов экспорта свинины.

Перед государствами — членами ЕАЭС стоит задача обеспечить эффективную производственную цепочку, создать конкурентоспособные производства отечественных аналогов импортных ресурсов, активизировать племенную работу. Это поможет производителям свинины стать полноценными экспортерами в существующих условиях конкурентной борьбы.