Владимир КРАВЧЕНКО, руководитель направления животноводства

ФГБУ «Центр Агроаналитики»

В 2019 г. самообеспеченность России мясом птицы достигла 100,3%. В общемировом объеме его производства доля отечественной продукции в последние пять лет составляет более 5%. Удалось значительно сократить импорт мяса птицы, при этом в 2019 г. благодаря открытию доступа на рынок Китая существенно вырос экспорт. В текущем году, по прогнозам аналитиков, его объемы впервые превысят объемы импорта.

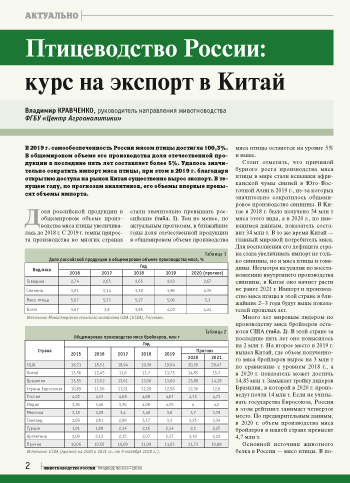

Доля российской продукции в общемировом объеме производства мяса птицы увеличивалась до 2018 г. С 2019 г. темпы прироста производства во многих странах стали значительно превышать российские (табл. 1). Тем не менее, по актуальным прогнозам, в ближайшие годы доля отечественной продукции в общемировом объеме производства мяса птицы останется на уровне 5% и выше.

Стоит отметить, что причиной бурного роста производства мяса птицы в мире стали вспышки африканской чумы свиней в Юго-Восточной Азии в 2019 г., из‑за которых значительно сократилось общемировое производство свинины. В Китае в 2018 г. было получено 54 млн т мяса этого вида, а в 2020 г., по имеющимся данным, показатель составит 34 млн т. В то же время Китай — главный мировой потребитель мяса. Для восполнения его дефицита страна стала увеличивать импорт не только свинины, но и мяса птицы и говядины. Несмотря на усилия по восстановлению внутреннего производства свинины, в Китае оно начнет расти не ранее 2021 г. Импорт и производство мяса птицы в этой стране в ближайшие 2–3 года будут выше показателей прошлых лет.

Много лет мировым лидером по производству мяса бройлеров остаются США (табл. 2). В этой стране за последние пять лет оно повысилось на 2 млн т. На второе место в 2019 г. вышел Китай, где объем полученного мяса бройлеров вырос на 3 млн т по сравнению с уровнем 2018 г., а в 2020 г. показатель может достичь 14,85 млн т. Замыкает тройку лидеров Бразилия, в которой в 2020 г. произведут почти 14 млн т. Если не учитывать государства Евросоюза, Россия в этом рейтинге занимает четвертое место. По предварительным данным, в 2020 г. объем производства мяса бройлеров в нашей стране превысит 4,7 млн т.

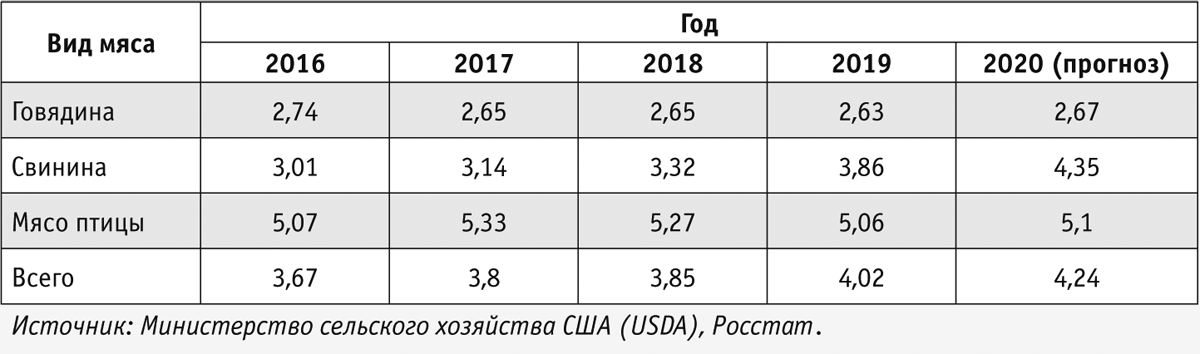

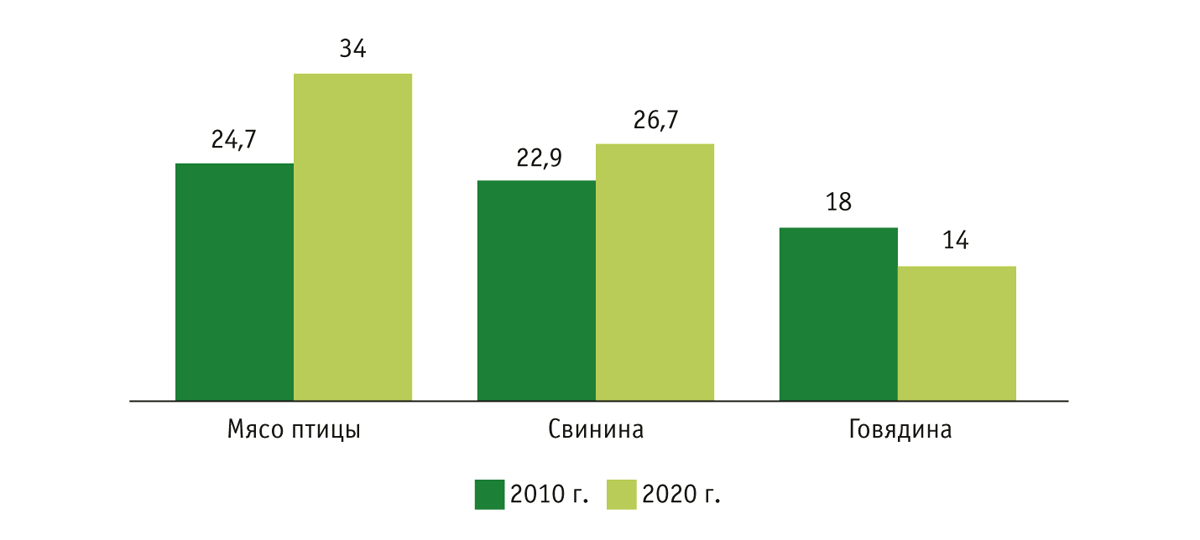

Основной источник животного белка в России — мясо птицы. В последние годы его потребление росло (рис. 1). Потребление свинины тоже увеличивалось, но не такими высокими темпами, а потребление говядины за десять лет снизилось на 4 кг в год. Среднедушевое потребление других видов мяса в целом составляет около 2 кг в год.

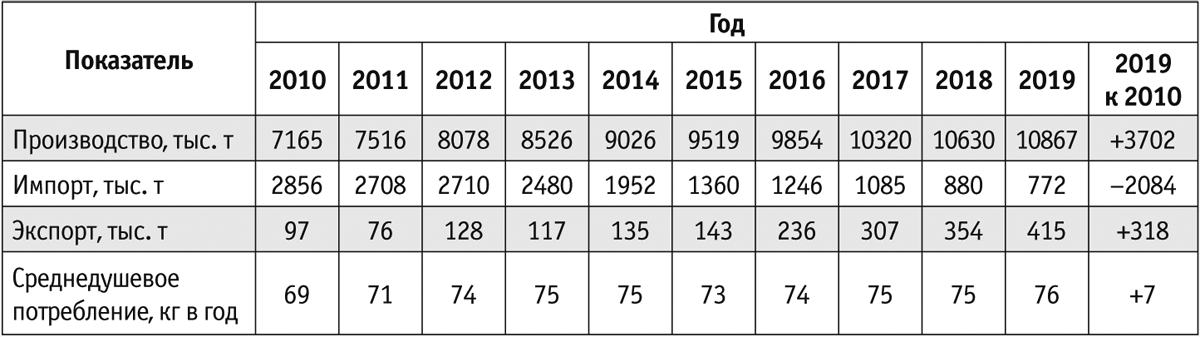

Общее потребление мяса в нашей стране с 2010 по 2019 г. повысилось с 69 до 76 кг (табл. 3). Благодаря существенному росту производства (3,7 млн т за десять лет) Россия смогла сократить импорт на 2 млн т (с 2,8 до 0,7 млн т). Фактически производство мяса в России выходит на тот уровень, когда дальнейшее развитие будет возможно только при открытии доступа на новые рынки и наращивании экспорта, эффективной селекционно-племенной работе и повышении рентабельности предприятий.

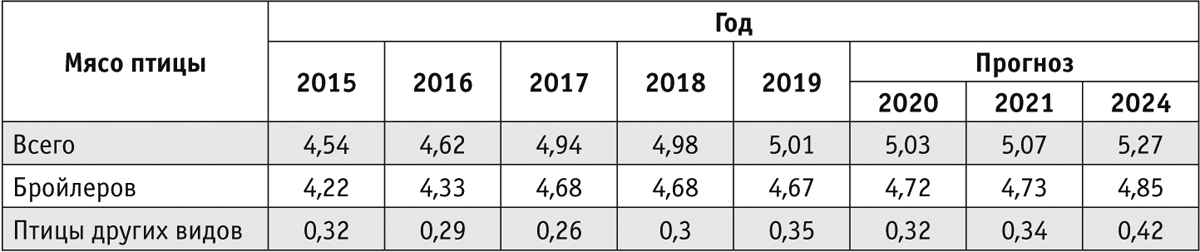

Производство мяса птицы в России в 2019 г. превысило 5 млн т, а к 2024 г., по пессимистичному прогнозу, достигнет 5,27 млн т (табл. 4), из которых около 4,85 млн т будет приходиться на мясо бройлеров.

Крупнейшие холдинги производят более половины всего объема мяса бройлеров в стране. Первое место неизменно занимает ПАО «Группа Черкизово» с показателем 766 тыс. т в 2019 г., второе — ООО «ГАП «Ресурс» (645 тыс. т), третье — АО «Приосколье» (452 тыс. т), четвертое — АО фирма «Агрокомплекс» им. Н. И. Ткачёва (346 тыс. т), пятое — ООО «Белгранкорм» (287 тыс. т).

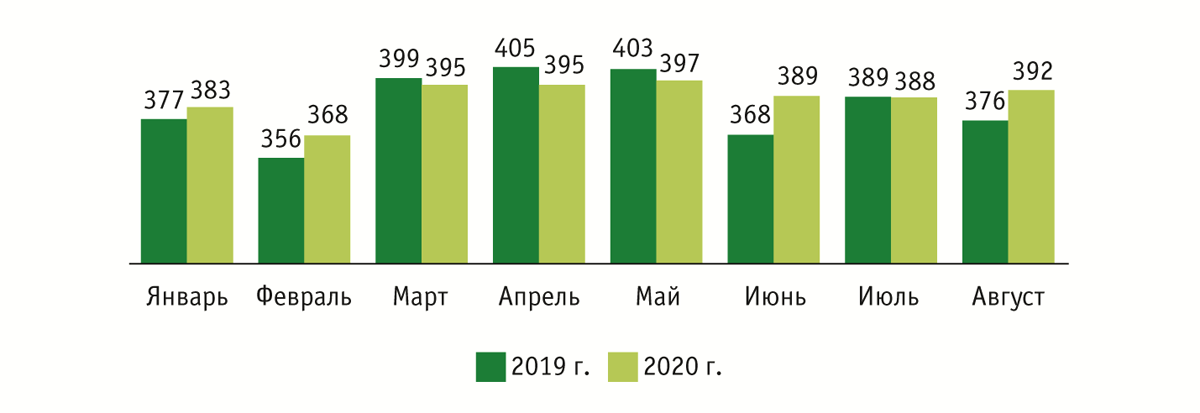

В текущем году производство мяса птицы продолжает расти (рис. 2). Так, за первые восемь месяцев 2020 г. оно увеличилось на 1,1%, или на 35 тыс. т (по отношению к показателю за аналогичный период 2019 г.), и составило 3108 тыс. т в убойной массе. В структуре производства мяса птицы на долю мяса бройлеров приходится 92–93%, мяса индейки — 5–6%.

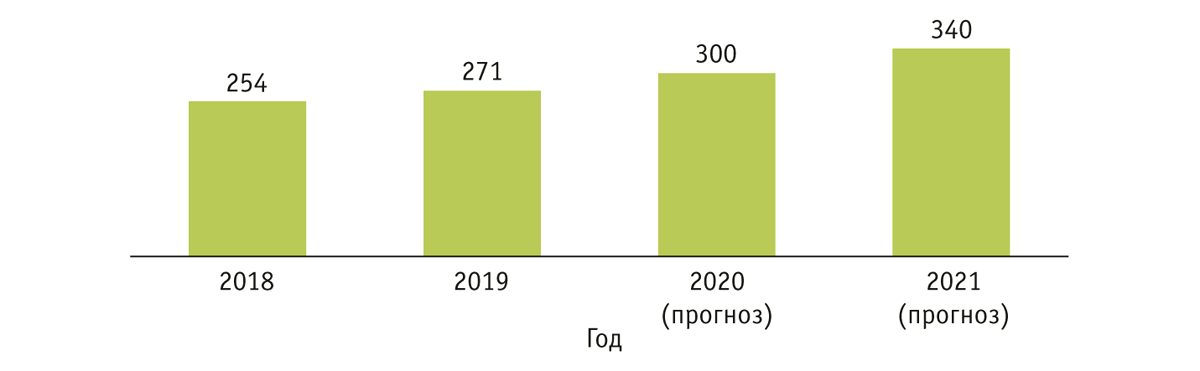

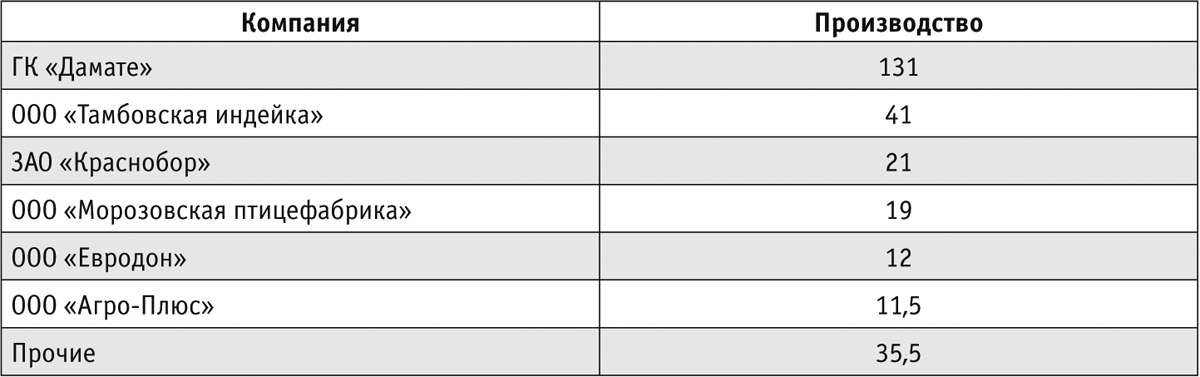

К 2021 г. (после ввода в эксплуатацию строящихся предприятий) объем производства мяса индейки в стране может достичь 340 тыс. т (рис. 3). Безусловным лидером по его производству в последние годы остается ГК «Дамате». В 2019 г. компания получила около 131 тыс. т мяса индейки (табл. 5). ООО «Тамбовская индейка», которое входит в ПАО «Группа Черкизово», занимает второе место (41 тыс. т), третье — ЗАО «Краснобор» (21 тыс. т).

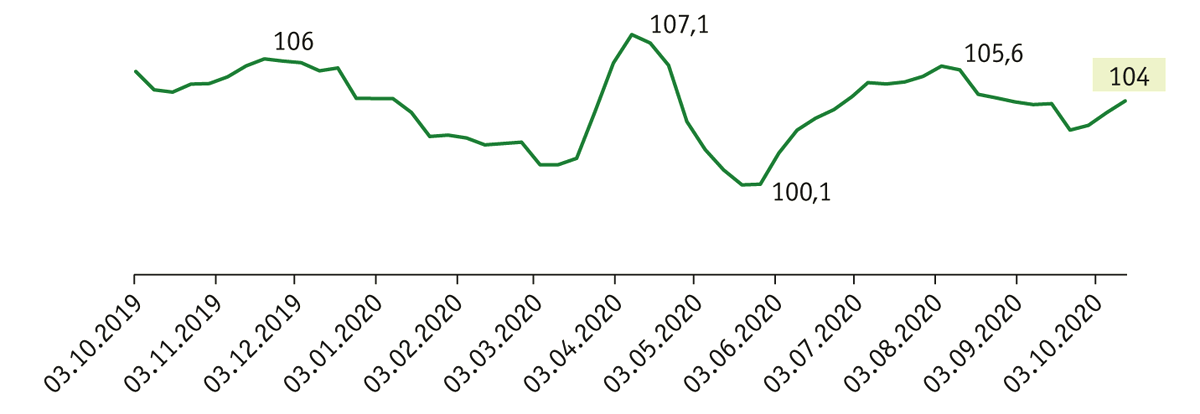

Поступательный рост производства мяса бройлеров не оказывает сильного влияния на цены на внутреннем рынке. В последние три года цены реализации этой продукции на перерабатывающие предприятия остаются в среднем на уровне 102 руб./кг без НДС, в 2020 г. они колебались от 98 до 106 руб./кг (рис. 4).

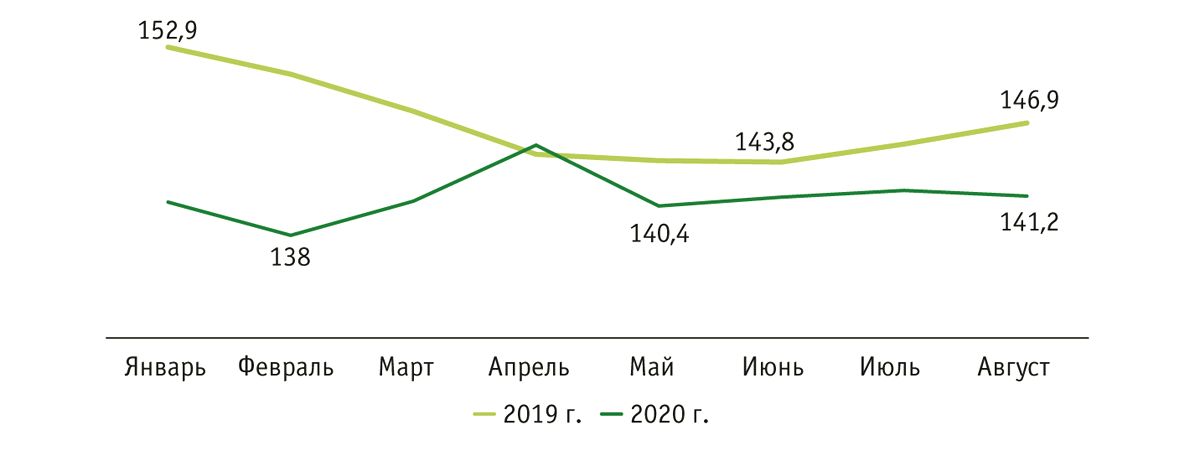

Стабильность цен производителей негативно влияет на рентабельность птицеводства, так как розничные цены в 2020 г. значительно ниже прошлогодних (рис. 5). Причины этому две: растущий спрос на свинину (ближайший продукт-субститут) благодаря ее невысокой стоимости, а также сокращение доходов населения.

Между тем из‑за практически полного отсутствия импорта свинины после введения с января 2020 г. пошлины на ее ввоз в размере 25% у свиноводов появилась возможность значительно увеличить реализацию продукции на внутреннем рынке.

В текущем году рентабельность производства мяса птицы снизится (в 2019 г. она составила 7%) в связи с невысокой ценой его реализации, ростом стоимости кормовых ингредиентов (зерно пшеницы, кормовые добавки) и ветеринарных препаратов. В свиноводстве рентабельность в 2019 г. была на уровне 22%, таким образом, в этой отрасли есть существенные возможности для снижения цен реализации.

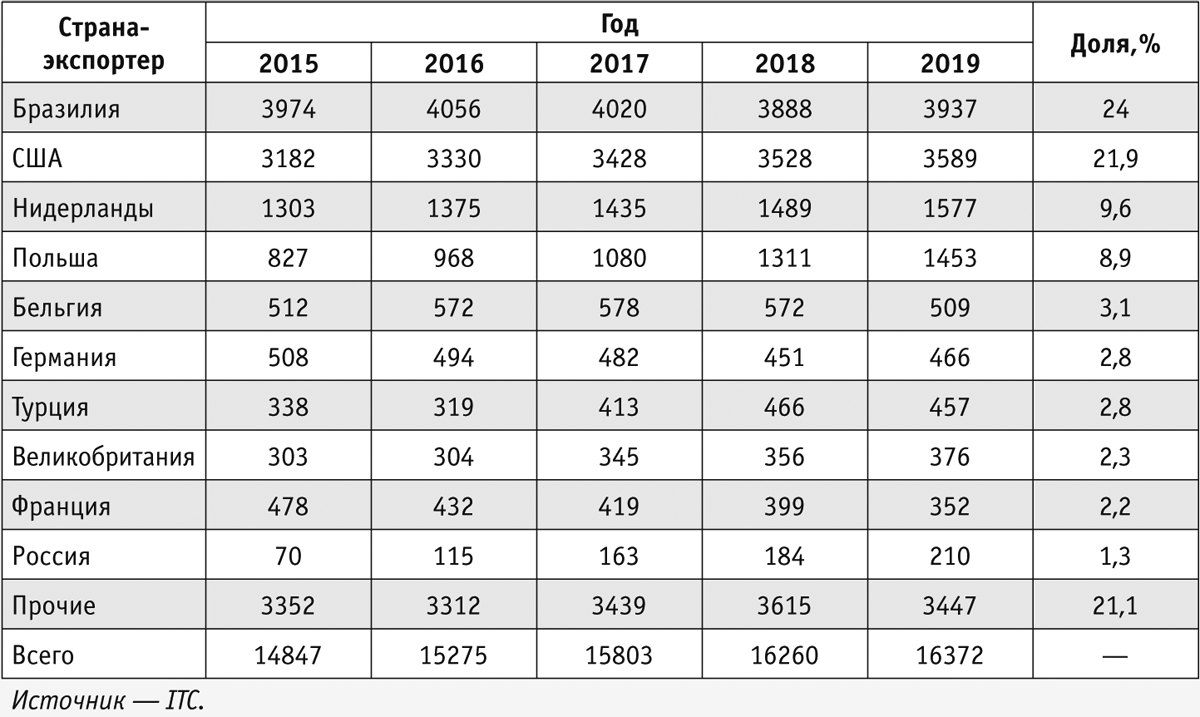

Общемировое производство мяса бройлеров в 2020 г. может превысить 100 млн т. Общемировой экспорт мяса птицы в 2018 г. достиг 16,2 млн т, а в 2019 г. — 16,3 млн т (табл. 6). Мировым лидером по экспорту мяса птицы остается Бразилия (в этом году объем ее поставок составит более 4 млн т). Второе место занимают США с показателем свыше 3,5 млн т.

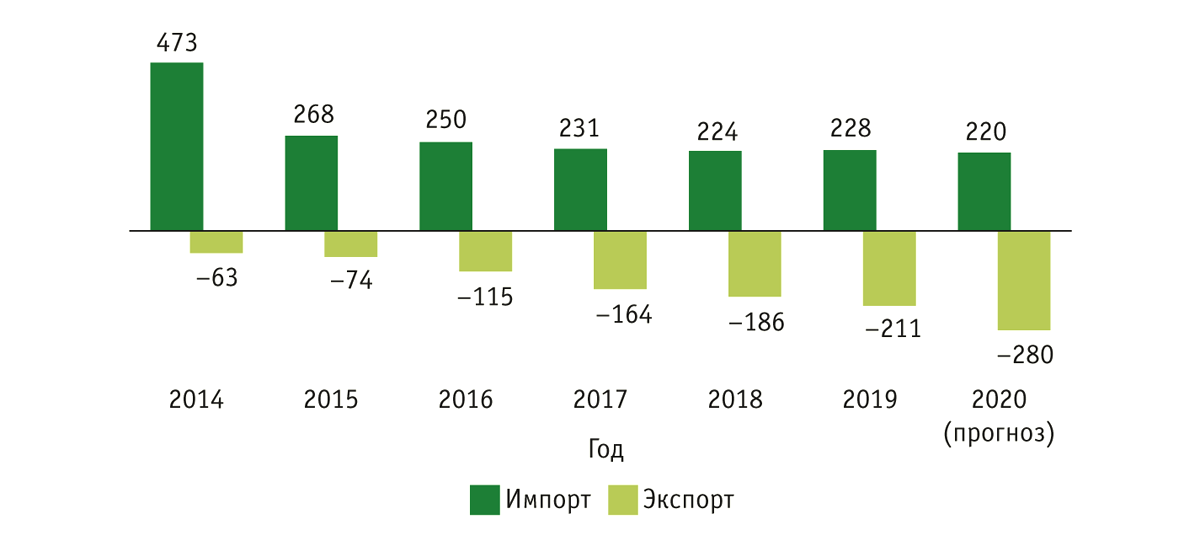

За последние семь лет импорт мяса птицы в Россию снизился более чем в два раза (до 220 тыс. т в 2020 г.), при этом значительно увеличился экспорт из страны (рис. 6). Сегодня разрешение на поставку продукции в Китай получили свыше 40 птицефабрик.

В Китае импорт мяса птицы растет с 2019 г. и уже достиг 1 млн т в год. Главным его поставщиком на китайский рынок по‑прежнему остается Бразилия (табл. 7). США получили разрешение на поставку этой продукции в Китай в феврале текущего года, что позволило стране уже во втором квартале занять второе место в мире по экспорту мяса птицы в это государство.

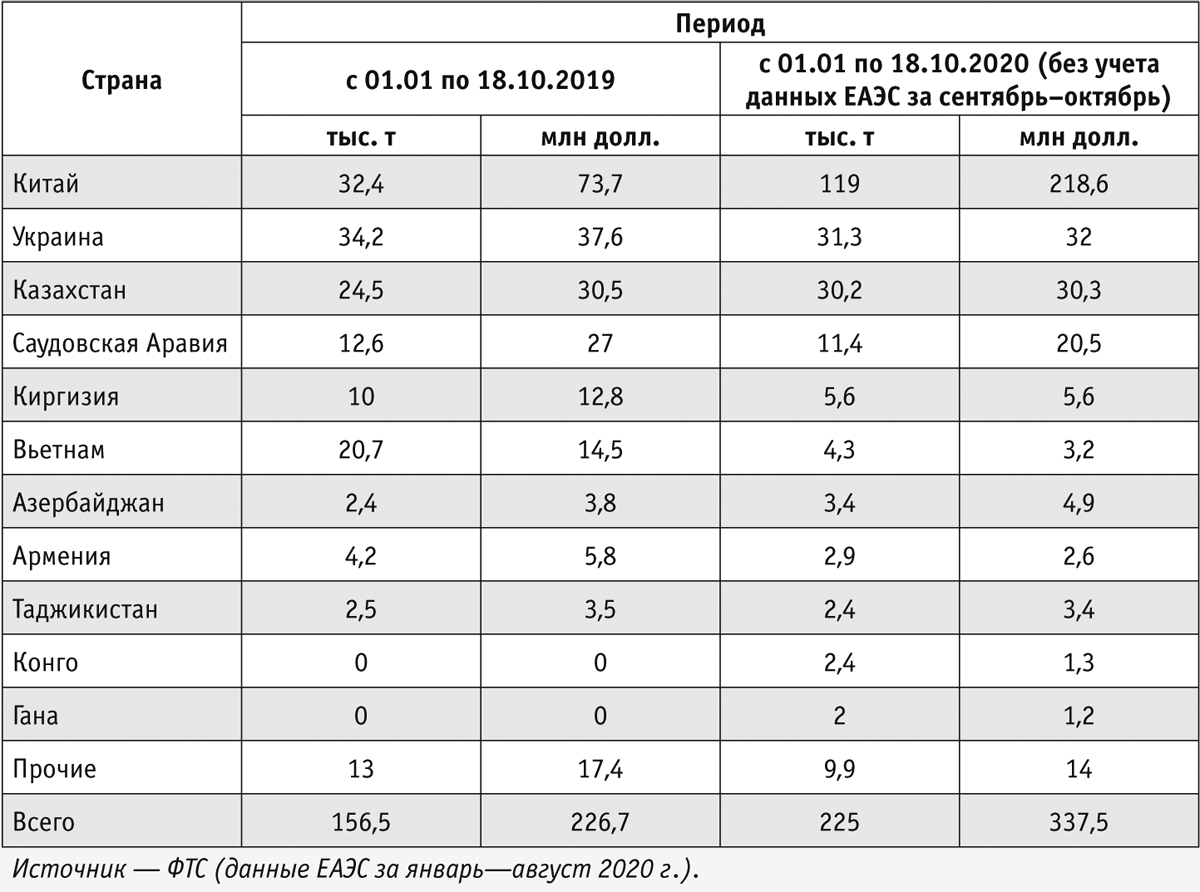

Экспорт российского мяса птицы с 1 января по 18 октября 2020 г. составил 225 тыс. т, и более половины этого объема пришлось на поставки в Китай (табл. 8). Среди основных импортеров также Украина (31,3 тыс. т) и Казахстан (30,2 тыс. т).

Почти 90% всего объема экспорта мяса птицы из России в Китай приходится на лапы (65 тыс. т) и крылья (38 тыс. т). Причина заключается в популярности этой продукции в Китае. А части тушки, которые в нашей стране имеют наиболее высокую стоимость, в Китае ценятся значительно ниже. Самый дорогой товар на внутреннем рынке КНР — локтевая часть крыла, ее стоимость достигает 5 долл./кг, самый дешевый — грудка (1,5–2 долл./кг). Цена лап — 3,5 долл./кг.

Отечественные предприятия поставляют в Китай около 8 тыс. т лап бройлеров в месяц при объеме их производства в России 12–13 тыс. т (без учета лап кур-несушек). При этом стоимость этой продукции может быть увеличена. Отправляемым на экспорт лапам присваивают категорию качества. Чтобы повысить ее и реализовать продукцию по более выгодной цене, надо отделять лапы от тушки так, как это делают в Китае. В России их отделяют путем отрезания кости, что приводит к повреждению костного мозга. В Китае лапы отрезают на уровне сустава, не задевая костный мозг, благодаря чему они имеют более высокую категорию качества, а значит, и стоимость.

Кроме рынка Китая, для России представляют интерес рынки стран Африки. Например, государства Южной Африки импортируют около 350 тыс. т мяса птицы в год. Более 80% населения там — христиане. В странах Северной Африки 87% населения — мусульмане, поэтому продукция должна соответствовать требованиям стандарта «Халяль». В России производство такого мяса птицы растет, и необходимо продолжать наращивать его объемы, чтобы увеличивать экспорт в страны Северной Африки.