Владимир КРАВЧЕНКО, руководитель направления животноводства

ФГБУ «Центр Агроаналитики»

В структуре общемирового производства животного белка на долю российской продукции приходится около 4%. В 2022 г. рост производства мяса в стране будет продолжаться, а потребление может увеличиться до 80 кг на душу населения. Расширяется география экспортных поставок. Стран-импортеров, доверяющих качеству продукции отечественных компаний, становится все больше.

В 2021 г. производство мяса в мире росло и, по прогнозу, превысило 260 млн т (табл. 1). Объемы мяса птицы в 2019 г. резко увеличились относительно показателя 2018 г. из‑за дефицита животного белка в Китае, возникшего по причине вспышек АЧС на территории страны. В 2021 г. мировое производство мяса птицы осталось примерно на уровне 2020 г. В то же время в 2021 г. заметно выросли объемы свинины, прежде всего за счет восстановления производства в Китае, которое увеличилось с 36 млн т в 2020 г. до 46 млн т. В этом году эксперты ожидают сдержанного роста производства всех видов мяса. Его объем может составить около 264 млн т.

По предварительным оценкам, в 2022 г. объемы говядины вырастут почти на 1%, главным образом в Австралии, Бразилии и Индии. Производство в Австралии может повыситься на 8% относительно уровня 2021 г. Положительная динамика связана с растущим экспортом этого вида мяса из страны. В Бразилии будет увеличиваться поголовье крупного рогатого скота, а Индия продолжит восстанавливать отрасль после спада в 2020 г.

Мировое производство свинины в 2022 г., по прогнозам, снизится на 2% относительно уровня 2021 г. прежде всего за счет замедления темпов восстановления свиноводства в Китае. По оценке USDA (Министерство сельского хозяйства США), в 2022 г. объем получаемой в стране свинины уменьшится по отношению к показателю 2021 г. на 5% и составит около 43,8 млн т. Это обусловлено очень низкими ценами реализации продукции в Китае: многие фермы сокращают товарное поголовье и продлевают срок откорма, ожидая приемлемой цены.

Производство мяса птицы в мире в 2022 г. может повыситься на 2% относительно уровня 2021 г., до рекордных 100,9 млн т. БОльшая часть прироста будет приходиться на Бразилию, Китай и США.

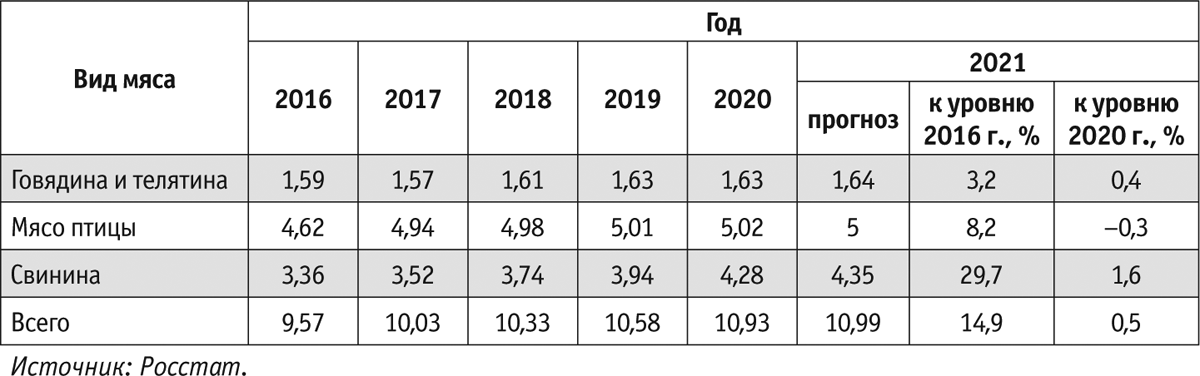

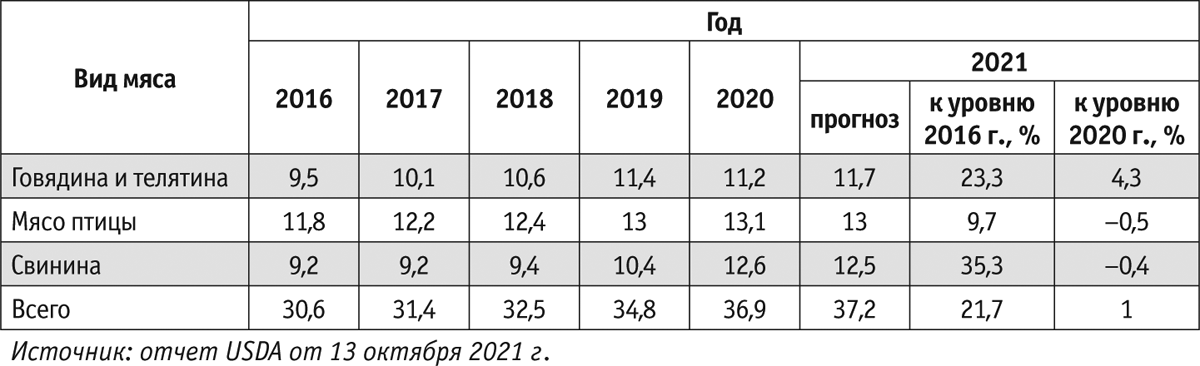

Россия неизменно входит в топ-5 мировых производителей мяса птицы и свинины. В 2021 г. общий прирост объемов мяса основных видов, получаемых в стране, может составить 0,5% благодаря продолжающемуся наращиванию производства свинины (табл. 2).

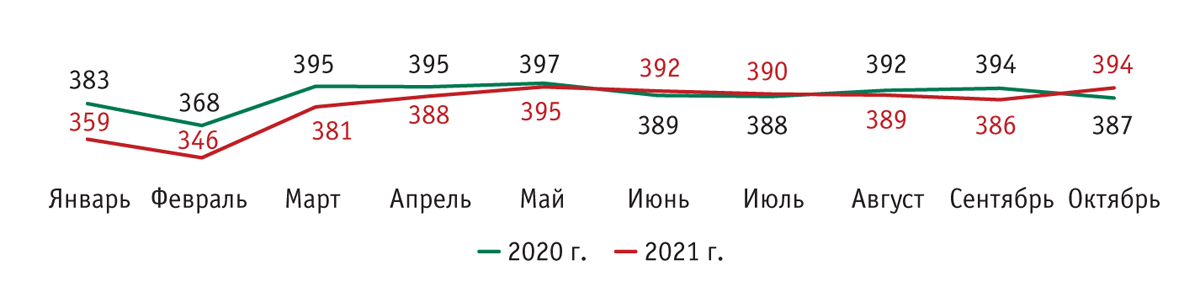

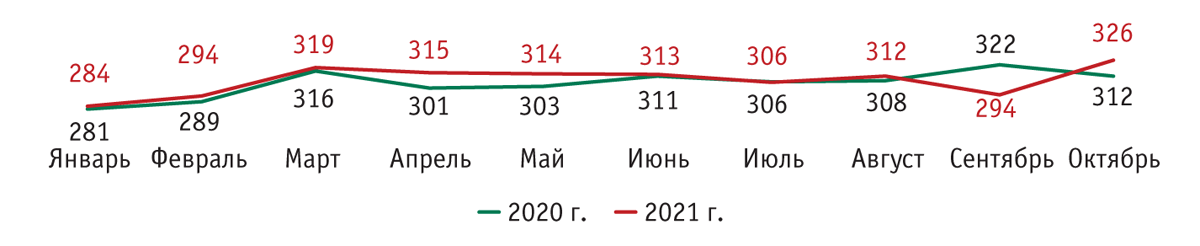

В первом полугодии 2021 г. производство мяса птицы в России снизилось относительно уровня за аналогичный период предыдущего года (рис. 1). Причиной послужили вспышки гриппа птиц, который получил самое масштабное распространение в стране за последние несколько лет. Производство начало восстанавливаться только во второй половине года. Положительная динамика в сельхозорганизациях наблюдалась в июне, июле и октябре относительно аналогичных периодов 2020 г. Ограничения на ввоз инкубационного яйца из ряда стран Европейского союза, введенные в начале 2021 г., тоже немного скорректировали планы. В результате отечественные производители были вынуждены значительную часть инкубационного яйца импортировать из других государств, прежде всего из Турции. Если за весь 2020 г. в этой стране было закуплено 37,8 млн инкубационных яиц, то за первое полугодие 2021 г. уже 91,2 млн. Из Нидерландов в Россию в 2020 г. поставили 218,7 млн инкубационных яиц, а за первую половину 2021 г. лишь 4,7 млн. Положение начало улучшаться в четвертом квартале 2021 г., когда ситуация с гриппом птиц стала налаживаться и Россельхознадзор разрешил ввоз инкубационного яйца птицы мясных кроссов из ряда регионов Германии.

Источник: Росстат (коэффициент перевода живой массы в убойную — 0,75).

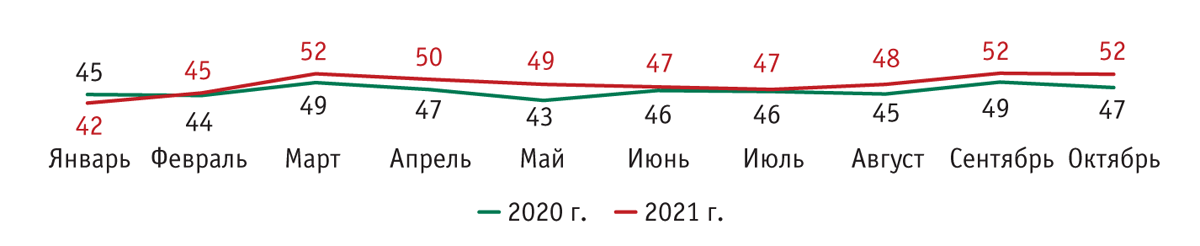

Производство свинины в России в последние годы развивается наиболее стремительно. За пять лет прирост составил 1 млн т в убойной массе (рис. 2). Показатель мог быть и выше, если бы не вспышки АЧС, возникшие на территории страны в конце 2020 г. и в третьем квартале 2021 г. Из-за них примерно за год было уничтожено около 1 млн свиней. И все же высокий уровень инвестиционной активности в этой подотрасли, обеспечивающий строительство и ввод в эксплуатацию новых предприятий, позволил и в 2021 г. нарастить производство относительно уровня 2020 г.

Источник: Росстат (коэффициент перевода живой массы в убойную — 0,75).

Ситуация в мясном скотоводстве в последние несколько лет наиболее стабильная (рис. 3). Производство говядины с 2016 г. остается примерно на одном уровне, однако в 2021 г. практически каждый месяц фиксировали прирост объемов мяса этого вида, получаемого в сельхозорганизациях, относительно показателя 2020 г.

Источник: Росстат (коэффициент перевода живой массы в убойную — 0,75).

Согласно прогнозу USDA, мировой экспорт говядины и телятины в 2022 г. может вырасти на 2% за счет высокого спроса в Азии. Как уже было сказано, поставки готова нарастить Австралия, особенно во втором полугодии 2022 г. Бразилия может достичь в 2022 г. рекордного показателя экспорта ввиду высокого спроса со стороны Китая.

Объем отгрузок говядины из Аргентины в октябре 2021 г. сократился на 30,9% по сравнению с уровнем 2020 г. в натуральном выражении (табл. 3). Однако благодаря росту цен на ключевых рынках (страны Европейского союза и Китай) снижение экспорта в натуральном выражении было компенсировано за счет роста показателя в стоимостном выражении. В октябре Аргентина экспортировала говядину на сумму 240,9 млн долл., что лишь на 0,9% меньше, чем в октябре 2020 г. (243,1 млн долл.).

Экспорт свинины в 2022 г. вырастет на 2% относительно уровня 2021 г., а главными ее импортерами будут страны Азии. Китай, несмотря на высокий темп восстановления свиноводства в 2021 г., в 2022 г., скорее всего, произведет меньше свинины в связи с низкими ценами на внутреннем рынке и нарастит импорт относительно уровня 2021 г. Во Вьетнаме начинается реальное восстановление внутреннего производства, поэтому страна сократит закупки говядины в 2022 г.

В числе крупных экспортеров свинины — Канада. Однако в течение первых десяти месяцев 2021 г. отгрузки мяса этого вида (включая субпродукты) из страны уменьшились на 4% по сравнению с показателем за аналогичный период 2020 г. и составили 1,12 млн т. Еще более заметное снижение экспорта зафиксировано в третьем квартале 2021 г. (на 7% относительно уровня предыдущего года). В 2020 г. Канада поставляла свинину в основном в Китай: было отгружено почти 500 тыс. т. Но с января по октябрь 2021 г. поставки на китайский рынок уменьшились до 244 тыс. т. Компенсировать этот объем за счет отгрузок продукции в другие страны не удалось.

Экспорт мяса птицы в мире в 2022 г. может повыситься до рекордного уровня — 13,3 млн т, причем треть прироста будет обеспечена Бразилией. Страна по‑прежнему сохраняет позицию главного мирового поставщика мяса птицы. Несмотря на увеличение его производства в Китае, спрос на импортную продукцию там останется высоким.

Экспорт мяса из России в 2021 г. увеличился. За первые десять месяцев 2021 г. за рубеж было отгружено на 20 тыс. т продукции больше, чем за аналогичный период 2020 г. При этом структура экспорта поменялась согласно рыночной ситуации. Поставки свинины и говядины в натуральном выражении выросли, а мяса птицы — немного сократились в основном по причине уменьшения спроса со стороны Китая. Необходимо отметить значительную положительную динамику экспорта в стоимостном выражении: в 2020 г. он повысился почти на 35% благодаря росту цен (табл. 4).

Ключевым импортером российской говядины в 2021 г. стал Китай: за первые десять месяцев в страну было отгружено порядка 16 тыс. т мороженого мяса на сумму более 108 млн долл. (за аналогичный период 2020 г. — 6 тыс. т). Экспорт свинины тоже вырос по сравнению с показателем 2020 г. Существенно увеличились поставки во Вьетнам: за десять месяцев 2021 г. их объем достиг 50 тыс. т (130 млн долл.). За аналогичный период 2020 г. страна экспортировала 36 тыс. т свинины на сумму 89 млн долл. Второй крупнейший импортер мяса этого вида — Украина. Ее закупки в стоимостном выражении за десять месяцев 2020 г. составили 50 млн долл., а за десять месяцев 2021 г. выросли до 60 млн долл. В натуральном выражении поставки почти не изменились. В 2020 г. их объем равнялся 26,8 тыс. т, в 2021 г. — 27,4 тыс. т. Ввиду снижения производства свинины в стране в последние три года Украина продолжает закупать эту продукцию. Республика Беларусь по-прежнему находится на третьем месте среди покупателей российской свинины. За первые десять месяцев 2021 г. государство импортировало 20 тыс. т мяса этого вида на сумму 56 млн долл. (за аналогичный период 2020 г. — 17,8 тыс. т на сумму 37,8 млн долл.).

Интересная ситуация складывается с экспортом мяса птицы. За первые десять месяцев 2021 г. Россия экспортировала порядка 245 тыс. т продукции птицеводства (в том числе 103 тыс. т куриных лап) на сумму более 415 млн долл. За аналогичный период 2020 г. было отгружено практически столько же продукции в натуральном выражении (246 тыс. т), но значительно меньше в стоимостном (361 млн долл.). Китай сократил закупки мяса птицы в России с 123 тыс. т в 2020 г. до 102 тыс. т в 2021 г. Саудовская Аравия, наоборот, увеличила поставки с 12 тыс. до 24 тыс. т. При этом средняя экспортная цена мяса птицы выросла с 1,7 тыс. до 2,3 тыс. долл./кг. Российские экспортеры стали быстрее реагировать на изменения ситуации в разных странах, что позволяет поставлять продукцию на наиболее выгодных для наших предприятий условиях. К тому же рост производства мяса птицы в Китае и рекордно низкие внутренние цены на свинину (ближайший продукт-субститут) ведут к сдержанному повышению импорта мяса птицы этой страной — примерно на уровне 2020 г.

Производство мяса в России в 2022 г. продолжит увеличиваться. Главным драйвером роста, как во все последние годы, будет свинина, а лидером среди подотраслей останется птицеводство. Потребление мяса на душу населения в стране в 2021 г. составляло около 76–77 кг на человека, в 2022 г. возможно небольшое повышение показателя.

Численность населения планеты, согласно прогнозам ФАО, будет расти, поэтому увеличение спроса на мясо в мире тоже вполне реально.

Производство растительных заменителей мяса, безусловно, продолжит развиваться, но во всех странах по‑разному. Там, где население имеет более высокий доход, где отсутствует «мясной голод», альтернативные продукты становятся все более популярными, но в государствах, где уровень дохода средний или низкий, будет расти потребление традиционных источников животного белка. Торговля заменителями мяса не только внутри своей страны, но и за ее пределами также становится достаточно популярной. В России возможно наращивание производства растительного мяса в ближайшие два-три года, но менее стремительными темпами, чем в западных странах.