Владимир КРАВЧЕНКО,

руководитель направления животноводства

ФГБУ «Центр Агроаналитики»

В России в 2019 г. самообеспеченность говядиной впервые за десять лет достигла 77,9%. Тем не менее с целью импортозамещения и для наращивания экспортного потенциала необходимо повысить эффективность мясного скотоводства и увеличить долю мяса, полученного от скота специализированных мясных пород, в общероссийском производстве говядины.

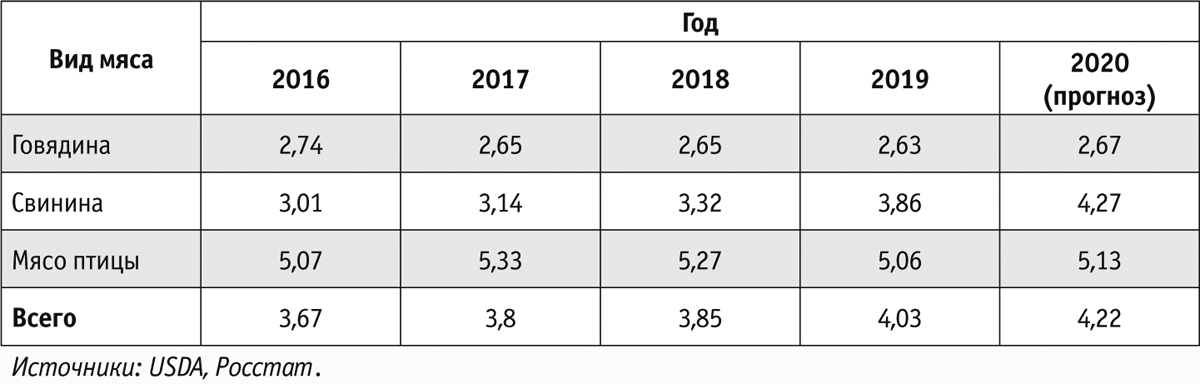

В 2019 г. на долю мяса основных видов (свинина, говядина и мясо птицы), произведенного в нашей стране, приходилось 4,03 % от общего объема мяса, произведенного в мире. Этот показатель каждый год растет. По прогнозу экспертов, в 2020 г. доля России в общемировом производстве мяса может увеличиться до 4,22 % (табл. 1).

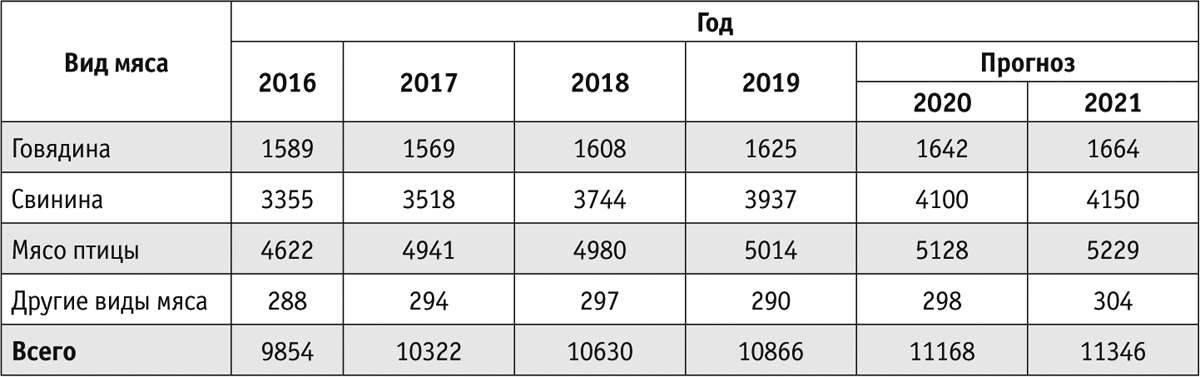

В прошлом году в нашей стране было получено около 10,87 млн т мяса всех видов в убойной массе, в нынешнем году показатель может составить 11,17 млн т (табл. 2). В 2019 г. произвели 1,62 млн т говядины в убойной массе, что на 17 тыс. т больше, чем в 2018 г. В 2020 г. производство говядины в России достигнет 1,64 млн т.

Начиная с 2017 г. на внутреннем рынке отмечена положительная динамика производства говядины. Однако в период с 2010 по 2020 г. ее среднегодовое потребление снизилось с 18 до 14 кг на человека и, по предварительному прогнозу, в ближайшее время не увеличится (причина — изменение структуры потребления мяса других видов). Все это сопровождалось ростом цен на фуражное зерно, витамины, аминокислоты и ветеринарные препараты, что привело к повышению себестоимости говядины.

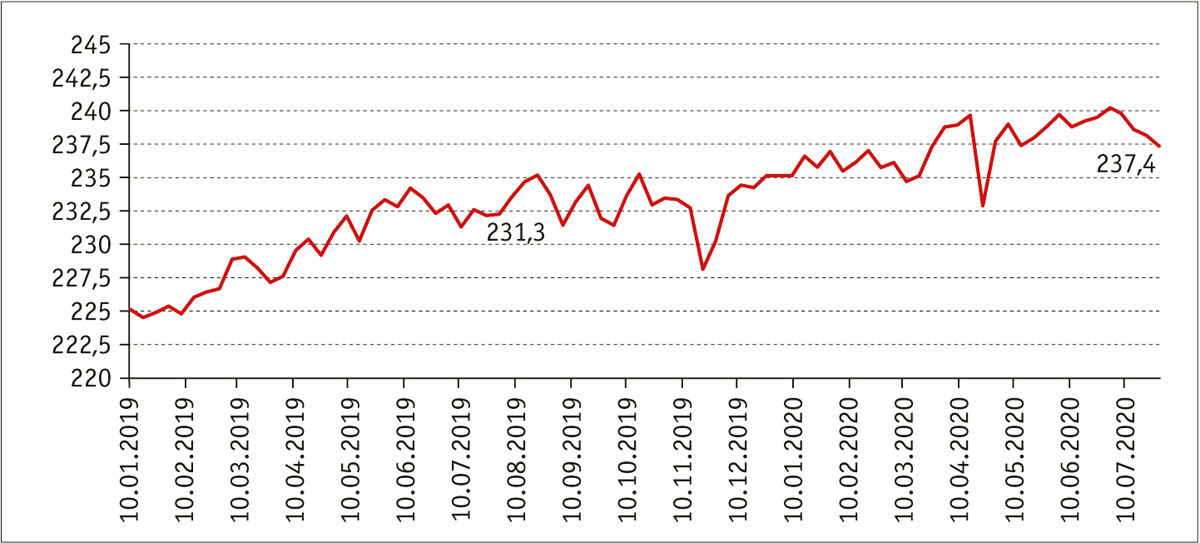

Чтобы избежать убытков, производители были вынуждены поднять цены на продукцию (рис. 1). Данные ведомственного мониторинга Минсельхоза России свидетельствуют о том, что в последние 3–4 месяца цены на мясо крупного рогатого скота достигли максимума и сегодня варьируют в диапазоне 235–240 руб. за 1 кг.

Следует учитывать, что в структуре производства говядины на долю мяса, полученного от скота специализированных мясных пород, приходится 25–30 %, а на долю мяса, полученного от скота молочного направления продуктивности, — 70–75 %. Это говорит о том, что в нашей стране особое внимание нужно уделять развитию мясного скотоводства.

Сегодня отрасль отличается невысокой эффективностью: продукцию производят преимущественно КФХ, где численность животных составляет 100 и более голов, а генетическая база развита недостаточно. К тому же хозяйства этой категории неравномерно обеспечены оборотными средствами. В результате себестоимость 1 кг продукции растет. Улучшить ситуацию можно путем повышения эффективности отрасли в целом и конкурентоспособности отечественной продукции в частности.

Количество говядины (коды ТН ВЭД 0201 и 0202), закупаемой Россией за рубежом, неуклонно уменьшается: в 2015 г. было ввезено 439 тыс. т мяса крупного рогатого скота на 1515 млн долл., в 2016 г. — 367 тыс. т на 1131 млн долл., в 2017 г. — 362 тыс. т на 1247 млн долл., в 2018 г. — 347 тыс. т на 1272 млн долл., в 2019 г. — 302 тыс. т на 1060 млн долл. Таким образом, за этот период объемы импорта сократились на 31 % в натуральном выражении и на 30 % в стоимостном. В 2020 г. количество ввозимой продукции может снизиться до 280 тыс. т.

Из-за колебаний курса валют российская говядина, в отличие от импортной, становится более доступной для отечественного потребителя.

Благодаря этому у сельхозпроизводителей появилась возможность заполнить высвободившуюся нишу и обеспечивать потребителей мясом, полученным в местных хозяйствах. Чем меньше говядины будем импортировать, тем стабильнее окажутся цены на внутреннем рынке.

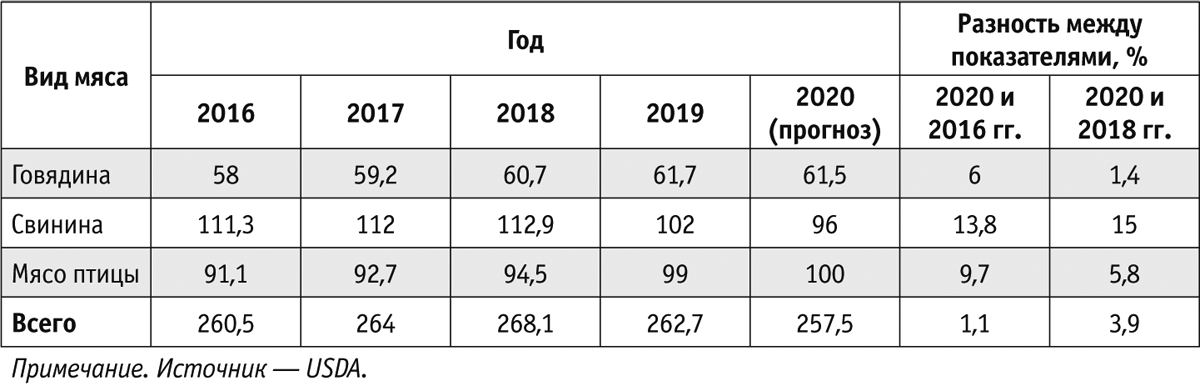

Данные исследований показывают, что начиная с 2019 г. в общемировом производстве мяса наметилась отрицательная динамика. В начале 2020 г. аналитики Министерства сельского хозяйства США (USDA) прогнозировали, что производство мяса основных групп в 2020 г. достигнет 260,8 млн т. В 2019 г. из‑за вспышки АЧС в Юго-Восточной Азии поголовье свиней значительно сократилось (больше остальных стран пострадал Китай), а производство свинины в Китае в прошлом году снизилось на 11,4 млн т по сравнению с аналогичным показателем 2018 г.

В июле 2020 г. USDA пришлось пересмотреть свой прогноз с учетом пандемии COVID-19, которая повлияла на экспортные поставки и потребление мяса в связи с ограничениями в работе гостинично-ресторанного бизнеса (HoReCa) и уменьшением туристических потоков.

Согласно новой оценке, общемировое производство белка животного происхождения может составить около 257,5 млн т (табл. 3). Эксперты считают: в нынешнем году производство говядины снизится на 0,2 млн т по сравнению с аналогичным показателем 2019 г. и достигнет 61,5 млн т.

Одним из наиболее крупных производителей мяса по-прежнему остается Китай. В 2019 г. на его долю приходилось почти 63 млн т, или 24 % от общемирового производства (табл. 4). Специалисты отмечают, что на восстановление основного стада свиней в Китае уйдет несколько лет, поэтому там быстрыми темпами растет производство мяса птицы и говядины. Это позволяет восполнять дефицит животного белка на внутреннем рынке. По прогнозам экспертов, в 2020 г. КНР будет наращивать производство мяса птицы (+26,9 % к уровню 2018 г.) и говядины (+5,3 %). Таким образом, в структуре потребления мяса всех видов доля говядины и мяса птицы увеличится.

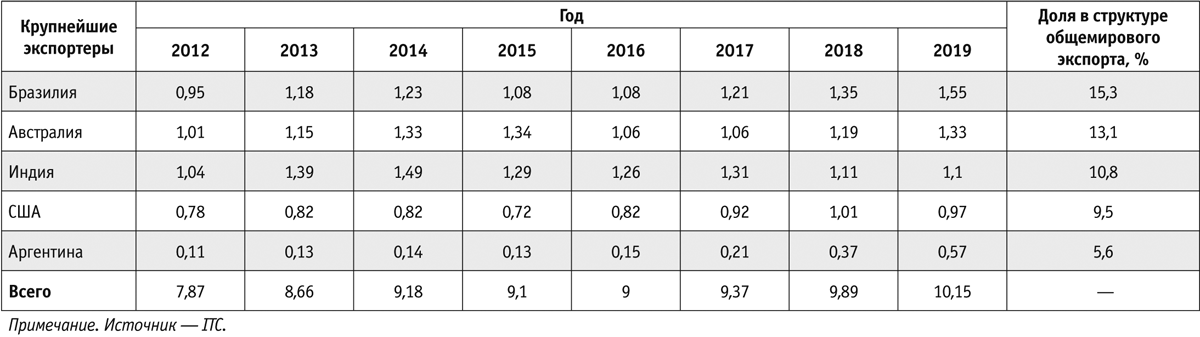

В 2019 г. Китай импортировал более 1,65 млн т говядины, поэтому крупнейшие экспортеры повышают объемы поставок в страны Юго-Восточной Азии. В прошлом году экспорт говядины в мире впервые перешагнул отметку в 10 млн т (табл. 5).

Главным экспортером остается Бразилия, где мясное скотоводство интенсивно развивалось в течение нескольких десятков лет благодаря поддержке государства. В 2019 г. в структуре общемирового экспорта говядины на долю Бразилии приходилось 1,55 млн т.

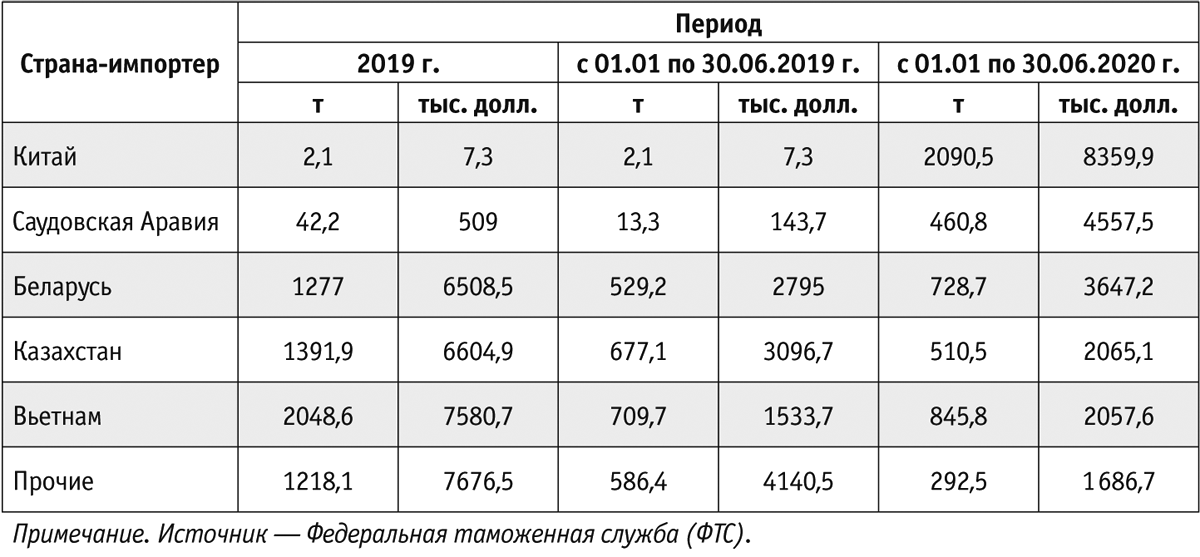

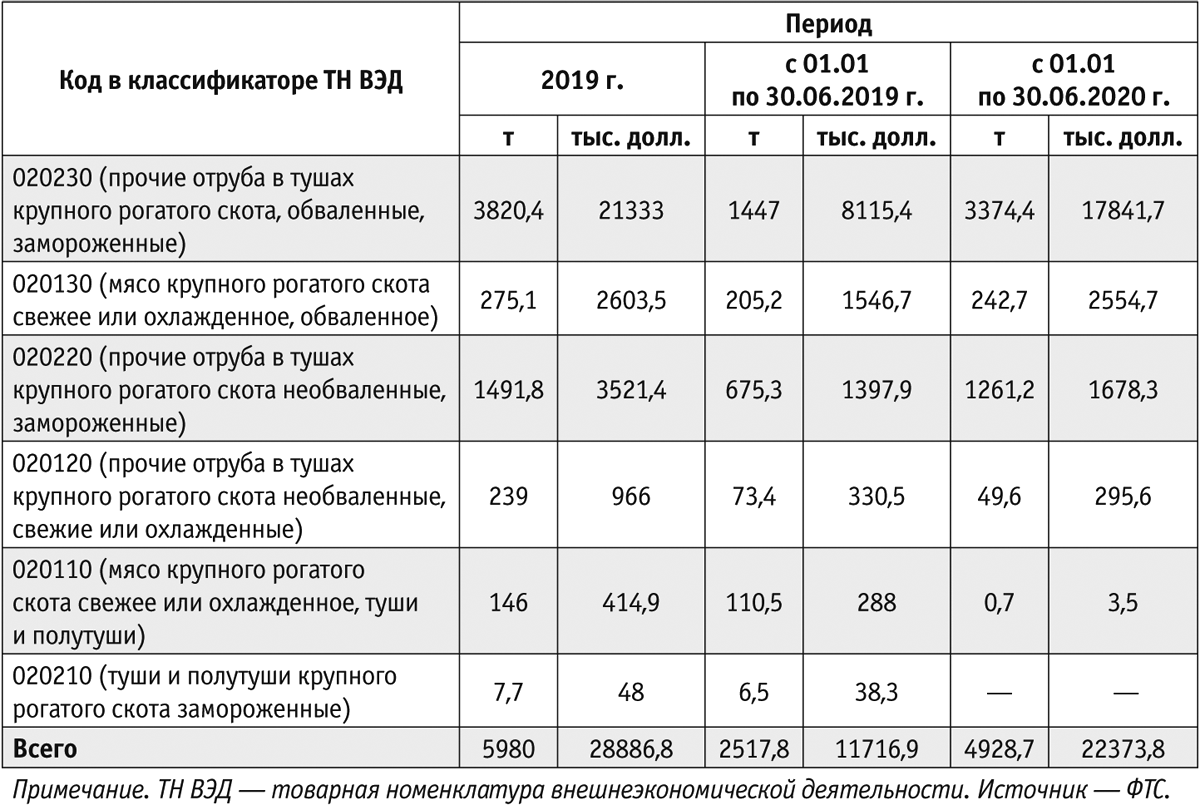

В прошлом году Россия экспортировала 5,9 тыс. т мяса крупного рогатого скота, а в первом полугодии 2020 г. этот показатель составил примерно 5 тыс. т в натуральном выражении, или 22,3 млн долл. в стоимостном (табл. 6).

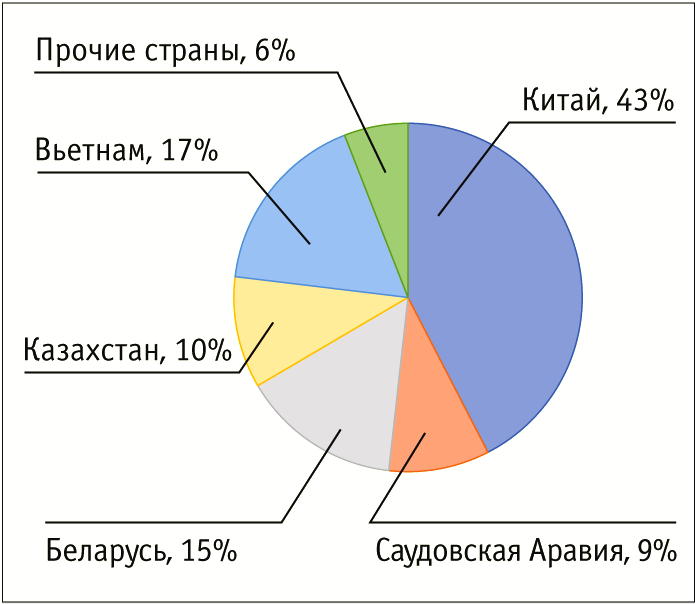

Повышение объемов поставок отечественной говядины за рубеж обусловлено тем, что в начале 2020 г. российские производители получили доступ на рынок Китая и увеличили объемы отгрузки мяса в Саудовскую Аравию (рис. 2).

С открытием новых рынков расширяется и номенклатура поставляемой из России продукции. Сегодня экспортируют отруба в тушах крупного рогатого скота, обваленные, замороженные; мясо крупного рогатого скота свежее или охлажденное, обваленное; отруба в тушах крупного рогатого скота необваленные, замороженные; отруба в тушах крупного рогатого скота необваленные, свежие или охлажденные; мясо крупного рогатого скота свежее или охлажденное, туши и полутуши (табл. 7).

В России, по предварительной оценке, экспорт мяса крупного рогатого скота в 2020 г. составит 10 тыс. т и более, а с учетом растущего спроса на говядину в Китае может превысить прогнозируемый показатель. С другой стороны, не менее перспективный рынок — Саудовская Аравия, где в 2019 г. импорт говядины увеличился более чем на 5 % по сравнению с аналогичным показателем 2018 г. и превысил 100 тыс. т.